Eurovent Market Intelligence (EMI), ufficio europeo di statistiche sul mercato HVAC&R, ha appena diffuso i risultati dei suoi studi sulle vendite 2018 per la zona che comprende Europa, Medio Oriente e Africa (EMEA), sulla base dei dati raccolti presso numerosi produttori del settore. In dialogo con il team di Eurovent Market Intelligence (EMI).

- Come sono andate le raccolte dati 2019?

Yannick Cotrelle: Anche quest’anno le raccolte dati 2019 sono state un successo, con oltre 300 partecipanti alle raccolta dati e un aumento del 9% rispetto allo scorso anno. Oltre a essere rappresentativi, i dati erano soprattutto più recente possibile, anche perché i risultati non sono mai stati consegnati così presto, verso l’inizio di marzo per la maggior parte dei programmi.

Inna Collet: Tra le raccolte dati di maggior successo ritroviamo i programmi abituali come i gruppi refrigeratori (chiller) e le unità di trattamento aria (AHU), ma anche i deumidificatori per piscine, che hanno registrato un aumento eccezionale del 26% con quasi 20 partecipanti. Questo programma sarà ridefinito nel 2020 in modo da soddisfare il più possibile le esigenze dei produttori.

- Quali sono le novità offerte da EMI nel 2019?

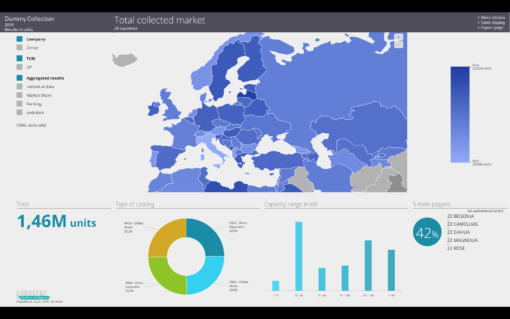

Uno screen shot della pagine web di EMI con i nuovi servizi. Qui il mercato degli split. Cliccare per ingrandire

Anaïs Hamon: In passato, i risultati delle raccolte dati erano disponibili solo sotto forma di tabelle, che potevano essere visualizzate direttamente sul nostro sito web o scaricate in formato Excel. Adesso, i nostri partecipanti possono anche accedere a mappe geografiche e grafici dinamici e interattivi. Questo significa che i dati non solo cambiano in base alle scelte (paesi, segmenti di prodotto ecc.), ma che è anche possibile selezionare direttamente un grafico aggiornando le mappe grafiche con un semplice clic. Come ulteriori dati disponibili ci sono inoltre le proprie quote di mercato e l’andamento del mercato. Sarà quindi molto semplice e immediato, per i responsabili commerciali, sfruttare questo strumento per organizzare le loro riunioni con viste strategiche e rapide.

- Avete anche lanciato nuovi programmi?

Yannick Cotrelle:EMI ha rafforzato la propria competenza nel mercato della climatizzazione lanciando nuove raccolte di dati statistici sulle vendite di VRF e sistemi Split. Queste hanno riunito più di venti aziende, compresi i leader dei tre principali paesi produttori: Daikin (Giappone), Midea (Cina) e Samsung (Corea del Sud). Ciò ha già permesso di individuare le tendenze relative ai VRF, come il posizionamento sul mercato delle unità di potenza superiore a 50 kW o il crescente successo delle unità interne del tipo cassette.

- Come si confronta Eurovent Market Intelligence con altri fornitori di dati di mercato come le società di consulenza?

Yannick Cotrelle:In un certo senso, siamo complementari. A differenza delle società di consulenza tradizionali, noi non possiamo divulgare la quota di mercato né la strategia aziendale di una società. In effetti, le nostre cifre si basano sui veri dati di vendita comunicati direttamente dai produttori e sono pertanto soggette a una rigorosa riservatezza, senza la quale EMI non avrebbe ragione di esistere. Ancora, i nostri dati di mercato sono molto più dettagliati – in quanto basati su tabelle

statistiche che contengono diverse migliaia di dati per paese – e più rappresentativi del mercato, poiché non esiste attualmente nessun’altra organizzazione con lo stesso tasso di copertura della nostra.

Anaïs Hamon: Forniamo inoltre risultati trimestrali sul mercato dei gruppi refrigeratori d’acqua (chiller), dei ventilconvettori (Fan Coil), delle unità centralizzate di trattamento aria (AHU) e delle unità Rooftop, e percepiamo un crescente interesse da parte dei produttori. Infatti, se cinque anni fa rappresentavano solo il 56% dei nostri partecipanti nelle raccolte annuali, oggi questo valore è salito al 74%; il che non è irrilevante se si considera che nel frattempo è aumentato anche il numero totale dei partecipanti.

- Quali sono i piani per il 2020?

Inna Collet:È ancora troppo presto per pronunciarsi sulle nuove raccolte dati che saranno lanciate a gennaio, ma una cosa è certa: continueremo a concentrarci sul miglioramento degli strumenti online, con maggiore flessibilità nell’estrazione dei dati e più scelta e interazione a livello di visualizzazione. Cercheremo anche di rafforzare la nostra rappresentatività in aree periferiche all’Unione europea, come la Russia, la Turchia e l’India. Saremo presenti anche alle fiere Acrex a Delhi e Climate World a Mosca nel marzo 2020, mentre il prossimo Eurovent Summit si terrà dal 22 al 25 settembre 2020 ad Antalia, in Turchia.

Il mercato HVAC&R nella zona EMEA nel 2018

Gruppi refrigeratori di liquido (chiller)

Il mercato dei gruppi refrigeratori di liquido (reversibili o meno) nell’Unione europea ha raggiunto i 2,2 miliardi di euro nel 2018, con un aumento del 5% di unità con potenza superiore a 50 kW rispetto all’anno precedente. Per quanto riguarda le potenze inferiori a 50 kW, il mercato rimane dominato dalle pompe di calore reversibili e si localizza principalmente in Francia, Germania e Italia, con un totale di 228.000 unità vendute per questi tre paesi. La stessa terna si ritrova anche per quel che riguarda le grandi potenze superiori a 700 kW, con un totale di 1231 unità vendute.

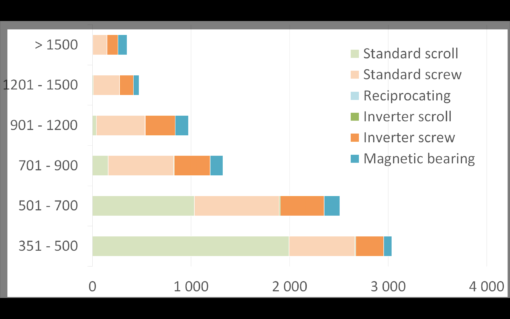

In termini di refrigeranti utilizzati, il mercato rimane largamente dominato dal R410A e dal R134a; le nuove miscele (come l’R-513A) e gli HFO (come l’R-1234ze), che hanno registrato una crescita folgorante rispetto al 2017, rappresentano ancora solo l’1% delle unità vendute in Europa. Nelle unità con condensazione ad aria (air cooled), i compressori standard sono generalmente compressori scroll per potenze fino a 700 kW e a vite (screw) al di sopra, con un punto di svolta a partire dai 200 kW per i compressori cosiddetti inverter. Nelle unità con condensazione ad acqua (water cooled), il punto di cambio tra scroll e vite è a 500 kW per i compressori standard, mentre per i compressori inverter il mercato parte solo dai 200 kW, suddividendosi quasi equamente tra compressori a vite inverter e compressori magnetici (magnetic bearing).

Condizionamento di precisione (IT cooling)

Nei paesi EMEA il mercato del condizionamento di precisione ammonta a 427 milioni di euro nel 2018, di cui il 58% è costituito da climatizzatori per sale informatiche (chiamati anche CRAC, Computer Room Air Conditioners), il 19% da climatizzatori monoblocco (row and rack coolers), il 10% da unità di raffreddamento nell’ambito delle telecomunicazioni (TLC mobili) e il 13% da unità centralizzate di trattamento aria (AHU). I mercati principali sono, in ordine di importanza, la Germania con 63,1 milioni di euro, il Regno Unito con 53,2 milioni di euro, la Francia con 32,1 milioni di euro, l’Italia e la Russia con 24 milioni di euro ciascuna. Nell’Unione europea, la crescita delle unità CRAC e RACK è stata leggermente negativa, mentre la crescita delle unità TLC e AHU è stata di circa il 10%.

Nel mercato dei climatizzatori per sale informatiche si distinguono due tendenze: la prima è il costante aumento del numero di unità oltre i 150 kW per i gruppi refrigeratori ad acqua (più del doppio dal 2015), e la seconda è la tendenza al rialzo dei compressori modulanti per unità a espansione diretta. Paradossalmente, dal 2016 si registra anche una tendenza al ribasso delle unità con free cooling integrato indiretto, che si spiega con la concorrenza del cooling evaporativo (unità centralizzate di trattamento aria) in questo segmento.

Sistemi di climatizzazione a volume variabile di refrigerante (VRF)

Nel 2018 il mercato delle unità VRF esterne ha raggiunto le 216.135 unità vendute in Europa, con un aumento del 7% rispetto al 2017. I principali mercati europei sono, in ordine di importanza, Turchia (nonostante il calo di quest’anno), Francia, Italia e Spagna, per un totale di 108.744 unità. Il Nord Europa rimane molto indietro con appena 1327 unità vendute nel 2018. I maggiori incrementi sono stati registrati in Portogallo e Romania, con una crescita di oltre il 30%, mentre le maggiori diminuzioni si sono registrate in Norvegia e Lituania, con cali che si avvicinano al -30%.

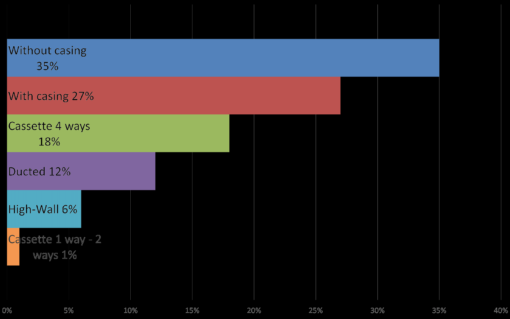

Per quanto riguarda la segmentazione del mercato, si osserva un aumento dei VRF ad alta potenza, poiché la quota di unità con potenza superiore a 50 kW è passata dall’11,2% nel 2017 al 14,1% nel 2018. A questa tendenza si accompagna una prevalenza di unità Top Flow, che rappresentano circa il 60% delle unità vendute. Per quanto riguarda le unità interne, il mercato rimane orientato verso le unità di tipo a cassetta (42%), seguite dalle unità a canalina (30%) e dalle unità a parete (21%), anche se vi sono variazioni molto significative tra i paesi.

Unità di ventilazione residenziali con recupero di calore (residential heat recovery ventilation)

Nell’Unione europea il mercato nel 2018 ha raggiunto i 408,8 milioni di euro, a cui si aggiungono 43,3 milioni di euro per la Norvegia e 8,68 milioni di euro per la Svizzera. Il 29% delle unità vendute in Europa ha una portata inferiore a 100 m3/h e il 38% ha una portata superiore a 250 m3/h. In termini di classe energetica, la classe A è in maggioranza con l’82% delle unità vendute. La classe A+ rappresenta ancora solo il 5% del mercato. Per quanto riguarda il tipo di recuperatore, ci sono specificità molto importanti a seconda del paese: ad esempio in Germania più della metà degli scambiatori sono in ceramica (per piccole unità decentralizzate a flusso alternato), in Norvegia il 93% degli scambiatori sono rotativi (quando il freddo è estremo, il meccanismo impedisce la formazione di ghiaccio che riduce il rendimento energetico), mentre in Francia l’88% delle unità sono dotate di scambiatori di calore in controcorrente (counterflow).

Ventilconvettori (fan coils units)

Tra il 2017 e il 2018 il mercato dei ventilconvettori in Europa è rimasto relativamente stagnante, stabilizzandosi a circa 1,35 milioni di unità. Ciò è dovuto in parte al forte calo delle vendite in Turchia (-24,9%) e in misura minore in Russia (-7,1%). Per contro, l’EU28 è cresciuta del +4,6%, soprattutto grazie ai forti aumenti in Spagna e Regno Unito (rispettivamente +6,5% e +13,1%), e ad un mercato italiano stabile (+2,4%). Va anche notato che il Portogallo è il paese europeo che ha registrato la crescita più forte tra il 2017 e il 2018, con un aumento di oltre il 40%, che ha permesso a questo paese di raggiungere circa 15.900 unità nel 2018.

I tipi di ventilconvettori con mercato maggiormente dinamico sono stati i modelli “a cassetta” e “a parete”, così come le unità a “4 tubi”. Tuttavia, la loro forte crescita non ha invertito la distribuzione del mercato, che rimane largamente dominato dai modelli a “2 tubi” (73% dei modelli). Dal punto di vista del design, i ventilconvettori incassati e mantellati rappresentano sempre ognuno il 30% del mercato e i modelli del tipo cassette e canalizzati si spartiscono la restante quota.

Unità rooftops

Nel 2018 il mercato europeo dei rooftops ha registrato un calo di oltre il 12%, raggiungendo le 11.500 unità vendute in Europa. La Turchia rimane al primo posto con 2100 unità vendute nel 2018, con un incremento del +4%. Nonostante i cali di -15,3%, -17,4% e -6,1% rispettivamente, Francia, Italia e Spagna rimangono gli altri tre maggiori mercati europei, con oltre 1500 unità vendute.

Le unità di capacità media, tra i 17 e i 120 kW, rappresentano i tre quarti delle vendite in Europa. Le unità rooftops reversibili restano le più diffuse in Europa con circa il 70% del mercato. Anche l’opzione di solo raffreddamento sembra guadagnare terreno con quasi il 17% delle vendite.

Unità di trattamento aria (air handling units)

Il mercato europeo delle unità di trattamento aria è stato pari a 2,1 miliardi di euro, con un leggero aumento nel 2018 (+3,3%). La crescita è stata trainata principalmente da quattro dei maggiori mercati europei: la Germania, che rimane leader con 422 milioni di euro (+0,9%), il Nord Europa in seconda posizione con 362 milioni di euro (+3,8%), l’Europa dell’Est (261 milioni di euro, +14%) e la Turchia (149 milioni di euro, +11,1%). In calo invece le vendite in Russia e CSI (129 milioni di euro, -14%) e nel Regno Unito (237 milioni di euro, -10,7%).

Per quanto riguarda le applicazioni, il mercato europeo è dominato dai nuovi prodotti, che rappresentano il 62% delle vendite, contro il 38% dei rinnovi. A ciò si aggiunge una prevalenza dell’utilizzo di impianti centralizzati negli uffici (21,4%) e nel settore commerciale (15,1%).

Va inoltre rilevato che le centrali a controllo integrato rappresentano i due terzi delle vendite in Europa e che le unità “compatte” sembrano guadagnare terreno, in quanto rappresentano ormai quasi il 60% delle vendite.

Scambiatori di calore (heat exchangers)

Il mercato europeo ha continuato a crescere nel 2018 raggiungendo circa 940 milioni di euro, di cui circa il 3% di tipo adiabatico. Tale incremento è stato trainato dai principali mercati europei: Germania, Italia, Francia e Spagna, che hanno registrato una crescita di circa il 10%.

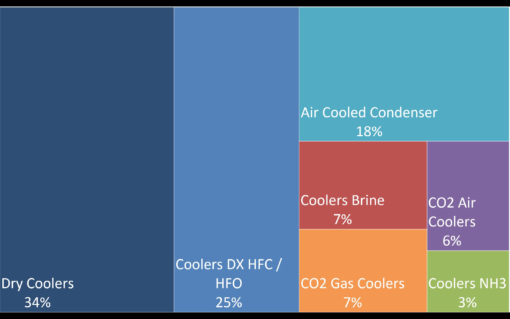

Gli scambiatori-refrigeratori continuano a guadagnare terreno e quest’anno rappresentano il 34% del mercato. La quota restante del mercato è costituita da: evaporatori (35%), condensatori (18%) e scambiatori a gas CO2 e aria (13%).

Il mercato degli scambiatori di calore è dominato dalla refrigerazione commerciale (39%). Seguono le applicazioni industriali e residenziali, con rispettivamente il 26% e il 21% del mercato. Va notato che la tendenza sul fronte del rinnovamento è invertita: ora riguarda solo il 37% contro il 63% per le nuove installazioni.

Travi fredde (chilled beams)

Il mercato delle travi fredde è ancora diminuito, quest’anno del 6%, raggiungendo i 54,4 milioni di euro nel 2018. Questo calo è stato trainato da paesi che tradizionalmente rappresentano la maggior quota di mercato, come la Svezia, il Regno Unito e la Francia. Questi paesi, con una quota di mercato del 51% nell’UE, sono scesi dal -5% per la Svezia al -30% per il Regno Unito in seguito all’annuncio della Brexit. Anche altre regioni, come l’Italia, il Belgio e i Paesi baltici, hanno registrato andamenti negativi. La Danimarca, la Spagna e, al di fuori dell’UE, anche la Svizzera e la Russia hanno invece beneficiato di aumenti superiori al 40%.

Le travi fredde attive, che rappresentano il 93% delle vendite, rimangono le più utilizzate in Europa. Di queste, il 76% è integrato e il 24% autonomo.

Filtri d’aria (air filters)

Nel 2018 la crescita dei filtri d’aria nel mercato EMEA ha subito un rallentamento, con un fatturato complessivo di circa 950 milioni di euro. I due maggiori paesi, Germania e Francia, che insieme rappresentano il 40% del mercato, hanno registrato una leggera flessione di circa il -2%, mentre Regno Unito e Italia sono cresciuti del 4%.

In termini di categoria di filtrazione, i filtri ePM1, ePM5 ed ePM10 sono i più utilizzati, anche se la tendenza è chiaramente in calo, dal 61% del mercato nel 2014 al 52% nel 2018. In termini di design, i filtri a tasche (bag) continuano a dominare il mercato, pur mostrando una tendenza al ribasso a favore dei filtri a pannello (panel), con una quota di mercato rispettivamente del 43,1% e del 31,8% nel 2018.

Torri di raffreddamento (cooling towers)

Il mercato europeo delle torri di raffreddamento è cresciuto del 16% nel 2018 per attestarsi intorno ai 131,3 milioni di euro. Cinque paesi rappresentano i due terzi del mercato europeo: Germania, Italia, Francia, Regno Unito e Polonia. Tutti questi paesi hanno registrato un aumento delle vendite, con il valore più alto in Polonia, dove la crescita ha raggiunto il 25%.

Al di fuori dell’Unione europea, i mercati più importanti sono stati la Penisola arabica (circa 20 milioni di euro), la Turchia (circa 14 milioni di euro) e la Russia (quasi 9 milioni di euro). Tuttavia, tra il 2017 e il 2018 il mercato è aumentato solo in Russia, mentre la Penisola arabica e la Turchia hanno registrato un calo significativo delle vendite.

Le torri di raffreddamento aperte sono le più diffuse nella maggior parte dei paesi europei. Solo i Paesi baltici, il Belgio, la Francia e la Romania hanno più torri chiuse.

Come negli anni precedenti, oltre il 60% del mercato europeo è costituito da unità di bassa potenza con meno di 10 celle. Le torri ad alta potenza, con più di 50 celle, in Europa sono utilizzate per progetti occasionali, mentre sono molto più comuni in altre aree geografiche come la Penisola arabica.

Lame d’aria (air curtains)

Il mercato delle lame d’aria è cresciuto del 6% nel 2018, raggiungendo 83.000 unità vendute. Le lame d’aria sono utilizzate principalmente nell’Europa settentrionale, dove si contano circa 1900 abitanti per unità venduta. Negli altri paesi europei, il rapporto è di circa 5000 abitanti per unità venduta, o anche di più. Al di fuori dell’Unione europea, la Russia e i paesi della CSI (Comunità degli Stati Indipendenti) sono uno dei mercati più significativi con vendite superiori a 230.000 unità nel 2018 in ragione di normative più severe.

Nell’Unione europea, il 91% delle lame d’aria sono state vendute nei mercati del design, commerciale e al dettaglio, mentre solo il 9% è andato all’industria e alle celle frigorifere.

Le lame d’aria calda elettriche sono le più diffuse nell’Unione europea e rappresentano quasi la metà del mercato. Le lame d’aria ad acqua costituiscono circa il 28%, mentre il 20% sono semplicemente ad aria ambiente. Le unità con refrigerante rimangono per il momento poco diffuse e hanno una quota di mercato di solo il 2% circa.

Deumidificatori per piscine (pool dehumidifiers)

Il mercato dei deumidificatori per piscine a flusso unico è sceso del 15% nel 2018 nella zona EMEA, per attestarsi su poco più di 7100 unità vendute. Questo calo osservato in tutte le regioni dell’area EMEA è particolarmente pronunciato in Italia, Spagna, Portogallo e Turchia. Francia e Germania sono ancora i principali mercati a flusso unico con quasi il 40% delle vendite.

Per contro, il mercato a doppio flusso ha visto aumentare le vendite del 20% e ha superato le 5300 unità vendute. La crescita si è attestata tra l’1 e il 20% in tutti i paesi EMEA, ad eccezione dell’Europa del Nord e del Regno Unito / Irlanda, dove le vendite sono diminuite dell’8-10%.